不良资产管理行业市场格局进一步多元化,市场主体扩容加剧行业竞争,区域内机构数量与银行不良贷款规模基本正相关;行业发债规模小幅回升,行业评级率50%,发债主体仍以AAA级别为主,2021年以来评级调整情况时有发生,但行业整体信用水平保持稳定;2022年以来,行业仍延续严监管的政策基调,全国统一的行业监管办法仍未正式出台,但鼓励和引导地方AMC发挥化解风险等职能支持实体经济的政策频出,“62号文”为不良资产行业提供了宽松的业务政策。

不良资产管理行业市场格局进一步多元化,市场主体扩容加剧行业竞争;地方AMC以国有背景为主,区域内机构数量与银行不良贷款规模基本正相关。

目前,我国不良资产管理市场已形成“5+2+银行系AIC+其他AMC”的多元化市场格局,即中国华融资产管理股份有限公司、中国长城资产管理股份有限公司、中国东方资产管理股份有限公司、中国信达资产管理股份有限公司(前述4家合称“四大AMC”)和2020年获批的中国银河资产管理有限责任公司共五家全国性金融资产公司,各省原则上不超过2家经原银保监会认可的可从事金融机构不良资产批量收购业务的地方资产管理公司(以下可简称“地方AMC”),银行设立的主要开展债转股业务的金融资产投资公司(即“AIC”),以及众多未获得银保监会资质认可的内资或外资投资控股的不良资产管理公司(即“其他AMC”,或称“非持牌AMC”)。

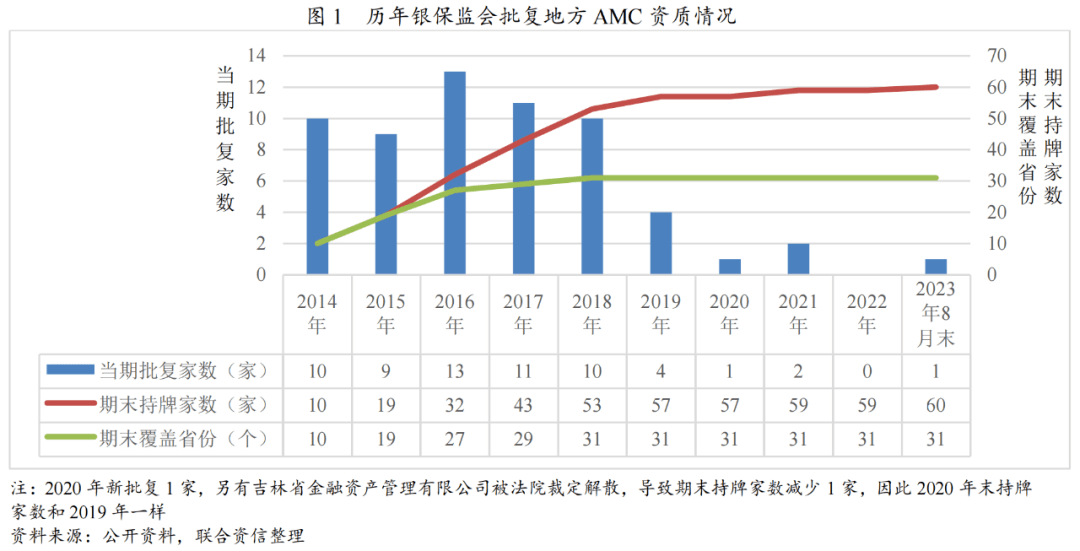

地方AMC行业最早起步于2003年,行业初期经过了长期的监管空白期,直到2014年银监会首次开始批复认可资质,开始有了地方AMC牌照的概念。后来随着金融监管趋严,地方AMC机构数量由最初的快速扩张发展到如今的行业内部优化和整体适度增长。截至2022年末,经银保监会认可并公布名单的地方AMC共59家,2023年8月新增一家深圳资产管理有限公司,地方AMC数量增加到60家。整体来看,地方AMC的股东较集中,大多在5家以内,股权结构清晰,尤其是有国资背景的地方AMC数量相对较多。

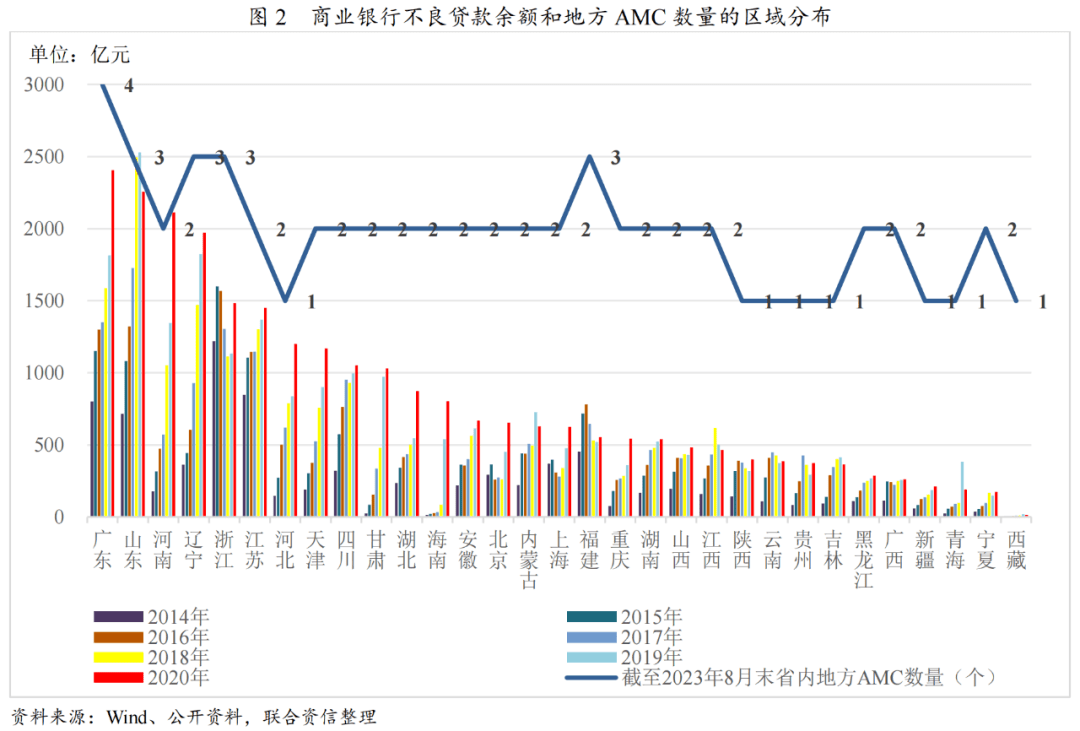

地方AMC业务发展与区域内不良资产规模和质量之间存在较高的相关性,同时区域经济环境、区域法制建设、区域机制配套等基础设施对其影响较大。按照不良贷款余额排序,区域内地方AMC机构数量与银行不良贷款规模基本正相关,省内商业银行不良贷款规模靠前的广东、山东、浙江、辽宁都有三家及以上的地方AMC来处置当地的不良资产;陕西、云南、贵州、吉林、新疆、青海、西藏等只设立了1家地方AMC的省级行政区,其省内商业银行不良资产规模排名也基本位于全国后1/3;值得关注的是,河北省的不良资产规模相对较大(排名全国前1/3),但至今只有1家持牌的地方AMC。在宏观经济波动而带来不良资产供给量持续增加等背景下,部分地区的地方AMC机构数量或将继续适度扩容。

行业发债规模小幅回升,行业评级率50%,发债主体仍以AAA级别为主,2021年以来评级调整情况时有发生,但行业整体信用水平保持稳定。

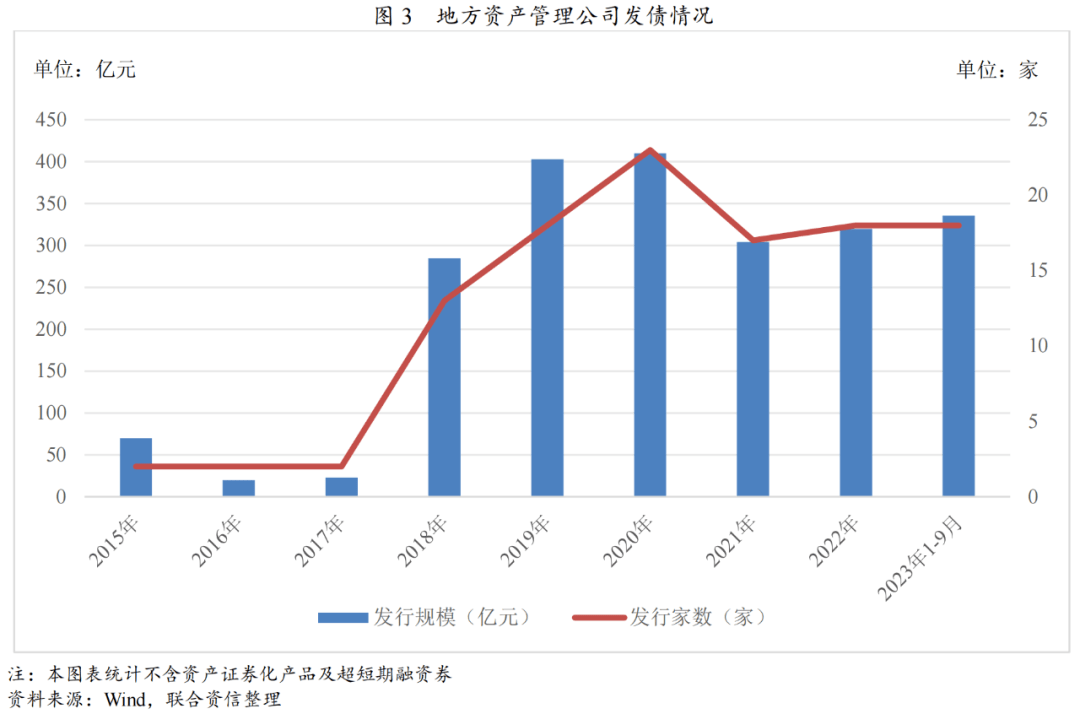

行业发债方面,地方AMC发债规模自2021年以来持续小幅增长。2022年,地方AMC发行债券规模合计319.63亿元(不含资产证券化产品及超短期融资券,除特别说明外,本段下同),同比增长5.14%,发行票面利率区间为2.75%~6.00%,整体较2021年度发行利率区间(3.20%~5.50%)有所分化。2023年1-9月,地方AMC发行债券规模合计335.48亿元半岛官方体育,较上年全年规模增长4.96%,发行票面利率区间为2.64%~5.50%,利率整体收窄并下行。

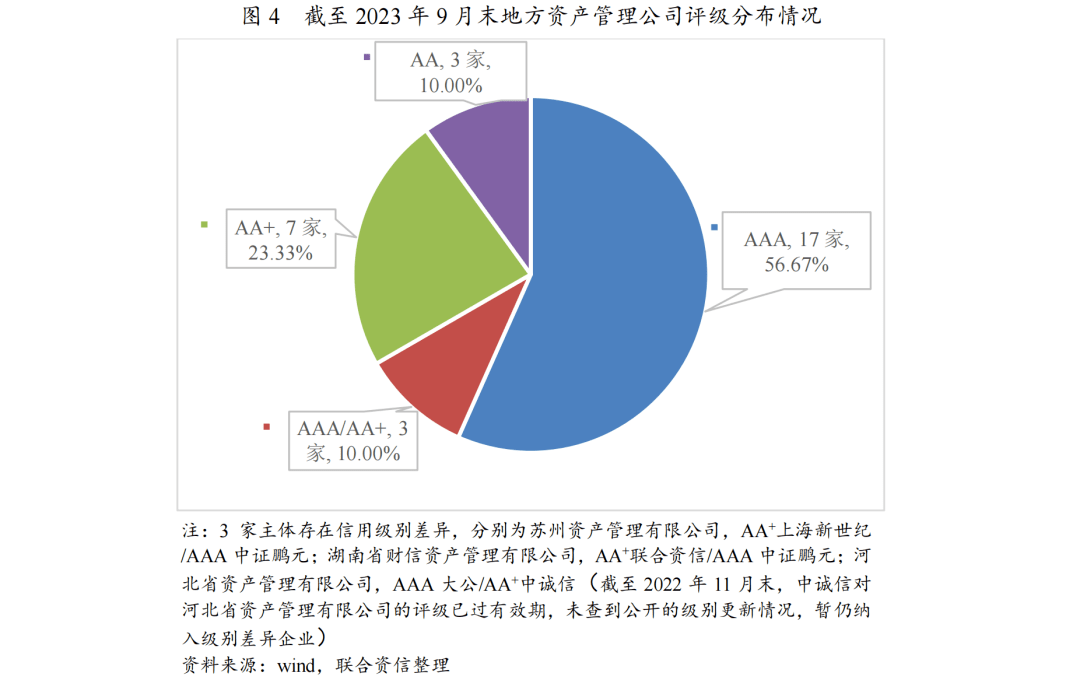

截至2023年9月末,市场上有公开主体级别的地方AMC共30家,从最新级别来看,17家主体信用级别为AAA,7家主体信用级别为AA+,3家主体信用级别为AA,以及3家主体存在信用级别差异。整体AAA级别的主体家数占有级别主体的比重达56.67%(未含存在信用级别差异的企业)。按照60家地方AMC测算,行业整体评级率为50.00%,随着地方AMC行业规模扩大及业务发展,融资需求会进一步增长,未来参与评级和资本市场融资的地方AMC或将继续扩容。

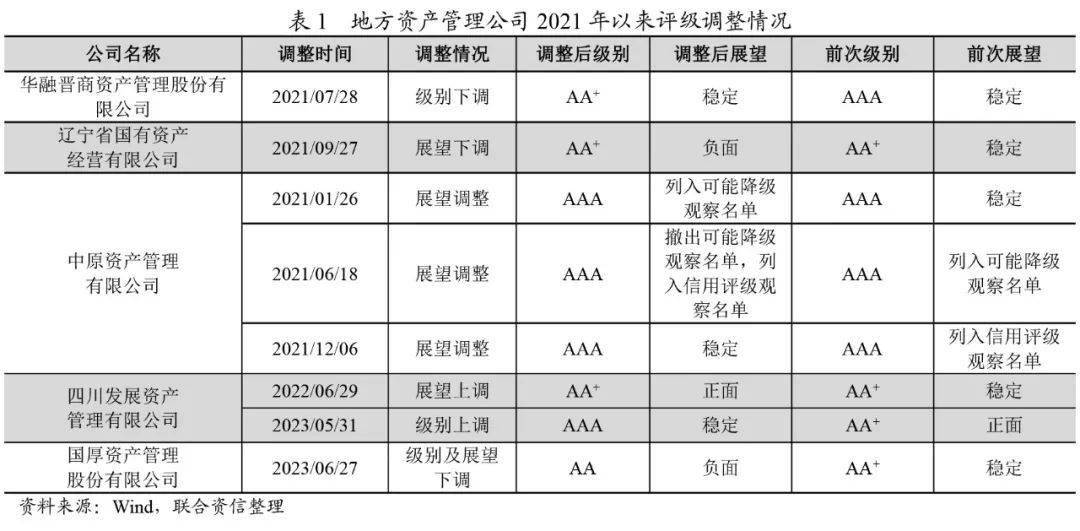

2021年以来,地方AMC行业评级调整较多,且多为下调,但行业整体信用水平保持稳定。2021年,地方AMC主体共有1家发生级别下调、1家展望下调、1家被列入观察名单、后撤出并调回稳定(不含不同评级机构级别差异的情况,仅讨论同一评级机构对同一受评主体的级别、展望调整,下同),调整原因主要涉及盈利大幅下滑或亏损,以及由此导致的资本实力下降或信用状况恶化,无主体级别/展望上调情形。2022年以来,共有2家地方AMC级别及展望发生调整,其中,1家因业务发展良好及股东增资而获得级别上调,1家因大额亏损、大额投资缺口和偿债压力加大等被下调级别及展望。

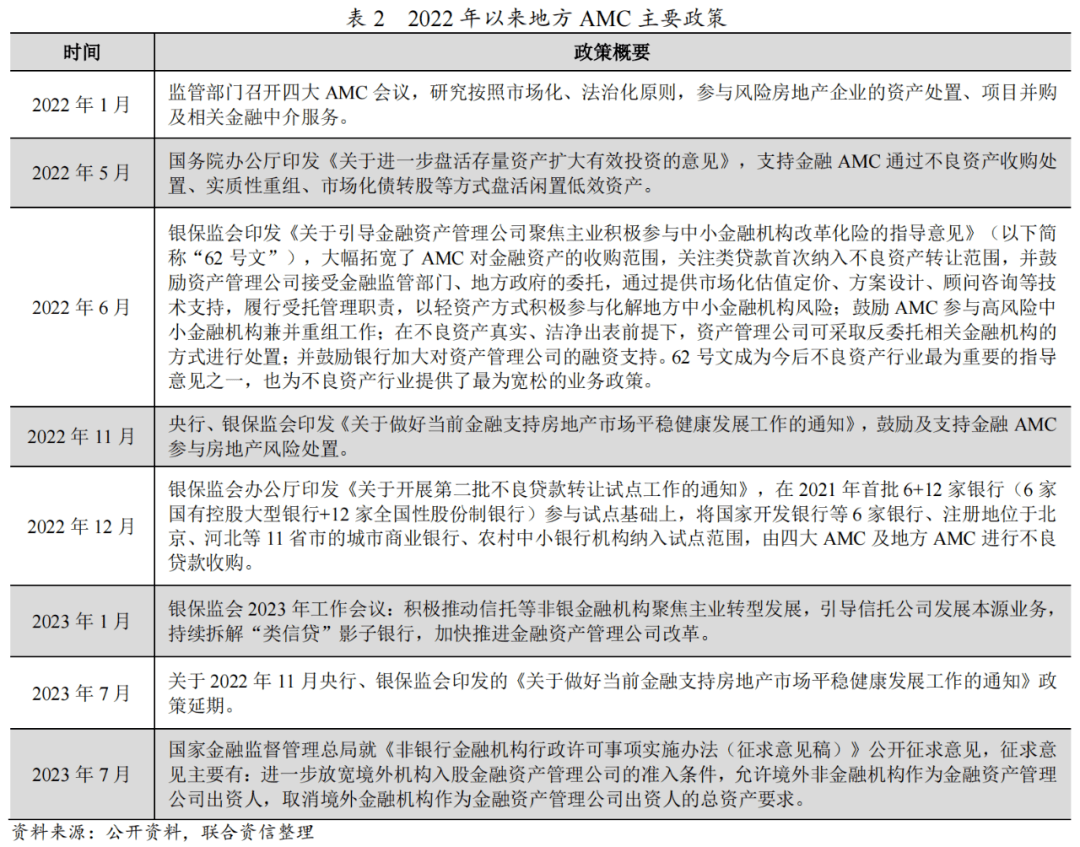

2022年以来,行业仍延续严监管的政策基调,引导不良资产管理公司回归主业,全国统一的行业监管办法仍未正式出台;但在国际经济环境复杂、全球经济衰退强预期及国内房地产平稳健康发展要求等多重因素影响下,鼓励和引导地方AMC发挥化解风险等职能支持实体经济的政策频出,“62号文”为不良资产行业提供了宽松的业务政策。

联合资信评估股份有限公司(简称“联合资信”)前身为成立于2000年7月的联合资信评估有限公司,2020年9月17日更为现名(英文名称China Lianhe Credit Rating Co. Ltd.)。

联合资信是目前中国最专业、最具规模的信用评级机构之一,总部设在北京,公司经营范围包括:信用评级和评估、信用数据征集、信用评估咨询、信息咨询;提供上述方面的人员培训。目前开展的主要业务包括对多边机构、国家主权、地方政府、金融企业、非金融企业等各类经济主体的评级,对上述各类经济主体发行的固定收益类证券以及资产支持证券等结构化融资工具的评级。

公司业务资质齐全,已经完成向中国人民银行和中国证券监督管理委员会备案,取得国家发展和改革委员会和国家金融监督管理总局认可,是中国银行间市场交易商协会会员单位,具有从事银行间市场、交易所市场的资信评级业务资格。